تعادل ریسک

تعادل ریسک (انگلیسی: Risk parity) رویکردی است به منظور مدیریت پورتفوی سرمایهگذاری که تمرکز این رویکرد به جای تخصیص سرمایه بر روی تخصیص ریسک (به معنای عدم ثبات) میباشد. بر اساس این رویکرد زمانی که تخصیص داراییها (چه اهرمی و چه غیراهرمی) در سطح ریسک متعادل صورت گرفته باشد، پرتفوی تدوینی با رویکرد ریسک متعادل (بین داراییهای موجود در پورتفوی) نسبت شارپ (به انگلیسی: Sharpe Ratio) بیشتری خواهد داشت و در مقابل افت بازار نسبت به پورتفوی با رویکرد سنتی مقاوم تر خواهد بود. رویکرد تعادل ریسک میتواند به سیستمها و تکنیکهای سرمایهگذاری متنوعی که از اصول آن استفاده میکنند تعمیم یابد. اصول استفاده شده از این رویکرد براساس ساختار و اهداف سرمایهگذاری که مدیران مالی مختلف استفاده میکنند میتواند متنوع و متفاوت باشد و البته به نتایج مختلف منجر شود. بعضی از بخشهای تئوری این رویکرد در سالهای بین ۱۹۵۰ تا ۱۹۷۰ گسترش یافتند ولی اولین صندوق با رویکرد تعادل ریسک که آل وِدِر (به انگلیسی: All Weather) نامیده شد در سال ۱۹۹۶ ایجاد شد. در سالهای اخیر صندوقهای سرمایهگذاری بسیاری به مشتریان خود صندوقهایی با رویکرد ریسک متعادل را توصیه میکنند. این رویکرد در سال ۲۰۰۵ نیز مورد استفاده قرار گرفت و سپس با صنعت مدیریت دارایی منطبق شد. این رویکرد هم در استراتژیهای مدیریتی فعال و هم غیرفعال میتواند وجود داشته باشد. گرایش به این رویکرد از اواخر دهه ۲۰۰۰ در پی بحران مالی افزایش یافت و صندوقهایی که از این رویکرد استفاده میکردند مانند بسیاری از صندوقهای پوششی، از صندوقهایی با ساختار سنتی موفق تر بودند. بعضی از مدیران پورتفوی نسبت به کاربرد عملی و مؤثر بودن مفهوم این رویکرد در تمام شرایط بازار ابراز تردید کردهاند اما گروهی دیگر کاربرد آن در بحران ۲۰۰۸–۲۰۰۷ را به عنوان شاهدی بر مؤثر بودن آن میدانند.

تشریح

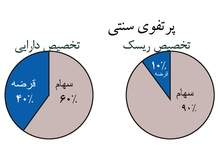

[ویرایش]رویکرد تعادل ریسک یک رویکرد مفهومی برای سرمایهگذاری میباشد که تلاش میکند بهطور مثال در یک پورتفوی که ۴۰٪ آن اوراق قرضه و ۶۰٪ آن سهام میباشد ریسک و کارمزد را نسبت به حالت سنتی کاهش دهد.

بر اساس شکل مشخص است که ۹۰٪ از ریسک پورتفوی مربوط به سهام و ۱۰٪ آن مربوط به اوراق قرضه میباشد. رویکرد مدنظردر تلاش برای یکسانسازی سطح ریسک ناشی از این دو دارایی از طریق تخصیص وجوه به گسترهٔ بیشتری از گونههایی مانند سهام، اوراق دولتی، اوراق بهادار معتبر، صندوقهای تورمی (شامل داراییهای واقعی، کالا، املاک و مستقلات و اوراق بهادار مقاوم در برابر تورم) میباشد وبهطور همزمان به دنبال بیشینه کردن بازده از طریق اهرمهای مالی نیز میباشد. براساس نظر باب پرینس (به انگلیسی: Bob Prince) مدیر ارشد سرمایهگذاری در شرکت سرمایهگذاری بریج واتر(به انگلیسی: Bridgewater Associates)، پارامترهای معنی دار برای یک پورتفوی سنتی با ریسک متعادل عبارتند از: داراییهای نامرتبط، ریسک سرمایهای کم و مدیریت منفعلانه. برخی محققین معتقدند که یک پورتفوی تدوین شده با رویکرد تعادل ریسک به مدیریت قوی و نظارت پیوسته نیاز دارد تا بتواند به کاهش امکان پیامدهای منفی ناشی از ساختار اهرمها و تخصیص به شکل خرید و فروش داراییها به منظور نگه داشتن میزان وجه نقد در سطح از پیش تعیین شده و یکسان کردن سطوح ریسک کمک کند. برای مثال اگر قیمت یک ورقه بهادار بالا یا پایین برود و سطح ریسک ثابت بماند، پورتفوی با ریسک متعادل به منظور ثابت نگه داشتن ریسک نقدی تعدیل خواهد شد. از سوی دیگر، برخی تعادل ریسک را یک رویکرد منفعلانه قلمداد میکنند، زیرا ��ه یک مدیر پورتفوی برای خرید و فروش اوراق بهادار براساس قضاوت در مورد رفتار آینده بازار نیاز ندارد. اصول رویکرد تعادل ریسک میتواند به صورت متفاوتی توسط مدیران مختلف استفاده شود، همانطور که مدیران مختلف در زمینههایی مثل تقسیم بندی انواع داراییها، تعاریف مختلف از ریسک، تخصیص ریسک به انواع مختلف دارایی، پیشبینی ریسک آینده و مواجهه با ریسک دارای روشهای مختلفی هستند. در هر حال بسیاری از صندوقهای تدوین شده با رویکرد ریسک متعادل در جهتی غیر از هدف اصلی خود تکامل یافتهاند مانند مدیریت منفعلانه. وجه تمایز بین صندوقهای تدوین شده با رویکرد ریسک متعادل، این است که این نوع صندوقها تا چه اندازه مدیریت شدهاند.

تاریخچه

[ویرایش]بذرهای رویکرد تعادل ریسک، زمانی که هری مارکوییتز(به انگلیسی: Harry Markowitz)، اقتصاددان و برنده جایزه نوبل، مفهوم مرز کارایی(به انگلیسی: Efficient Frontier) در تئوری پورتفوی مدرن را در سال ۱۹۵۲ مطرح کرد، کاشته شد. سپس در سال ۱۹۵۸، جیمز توبین(به انگلیسی: James Tobin) برندهٔ جایزه نوبل، به این نتیجه رسید که مدل مرز کارا میتواند با اضافه کردن امکان سرمایهگذاری بدون ریسک، بهبود یابد و همچنین از اهرمی کردن یک پورتفوی متنوع به منظور ارتقاء نسبت ریسک و بازده آن دفاع کرد. هم چنین تحلیلهای تئوری از ترکیب اهرم و ریسک حداقل، بین داراییهای چندگانه در یک پورتفوی، توسط جک ترینور(به انگلیسی: Jack Treynor) در سال ۱۹۶۱، ویلیام شارپ(به انگلیسی: William Sharp) در سال ۱۹۶۴ و جان لینتنر(به انگلیسی: John Lintner) در سال ۱۹۶۵ انجام شد. در هرحال، این مفهوم به دلیل دشواریهای اهرمی کردن پورتفوی یک مؤسسه بزرگ، پیاده نشد. بر اساس نظر جو فلاهرتی(به انگلیسی: Joe Flaherty)، معاون نهاد خدماتی مدیریت سرمایهگذاری ام اف اس(به انگلیسی: MFS Investment Management)، ایدهٔ ریسک یکنواخت به دههٔ ۱۹۹۰ برمی گردد. در سال ۱۹۹۶، شرکت مدیریت سرمایهگذاری بریج واتر، یک صندوق با رویکرد ریسک متعادل به نام استراتژی تخصیص متنوع دارایی ایجاد کردند. اگرچه بریج واتر اولین شرکتی بود که خدمتی براساس رویکرد ریسک یکنواخت رو به بازار عرضه کرد، ولی بهرهٔ چندانی از آن نبرد. در مقابل، این رویکرد برای اولین بار توسط ادوارد کاین در سال ۲۰۰۵ در مقالهای در مورد مدیریت دارایی استفاده شد. در سال ۲۰۰۸، نام این رویکرد توسط اندرو زایتسف (به انگلیسی: Andrew zaytsev) در شرکت مشاوره سرمایهگذاری الن بیلر(به انگلیسی: Alan Biller)، به این دسته از پرتفویهای سرمایهگذاری داده شد. با گذشت زمان کمی، این زمینه با صنعت مدیریت دارایی منطبق شد. در آن زمان، شرکتهای دیگری مانند آکوئیلا کپیتال (به انگلیسی: Aquila Capital)، نورث واتر (به انگلیسی: North Water) و ... شروع به ایجاد صندوقهایی با ریسک متعادل کردند. در سال ۲۰۱۲، گرین لاین پارتنرز(به انگلیسی: Greenline Partners) اولین و تنها صندوق ریسک متعادل با کارایی مالیاتی را ایجاد نمود.

عملکرد

[ویرایش]یک مقاله گزارش وار از مؤسسه تحقیقاتی کالان(به انگلیسی: Callan Investments Institute) در فوریه ۲۰۱۰ گزارش داد که یک پرتفوی اهرمی تدوین شده با رویکرد ریسک متعادل در مقایسه با یک پرتفوی سازمانی استاندارد در دهه ۱۹۹۰، به طرز چشمگیری دارای بازدهی کمتر از انتظار میباشد ولی همان پرتفوی اهرمی تدوین شده با رویکرد ریسک متعادل، در دهه ۲۰۰۰ تا ۲۰۱۰ در مقایسه با یک پورتفوی سازمانی استاندارد، به طرز چشمگیری دارای بازده بیشتر از انتظار بود. براساس مقالهای مربوط به سال ۲۰۱۰ در وال استریت ژورنال (به انگلیسی: Wall street Journal)، صندوقهای با رویکرد ریسک متعادل در طول بحران مالی در سال ۲۰۰۸ شرایط به نسبت خوبی داشتند. بهطور مثال صندوق با رویکرد ریسک متعادل ای کیو آر(AQR) بین ۱۸٪ تا ۱۹٪ دچار کاهش شد که این رقم بهتری از ۲۲٪ کاهشی است که صندوق شاخصی متوازن ون گارد (به انگلیسی: Vanguard) دچار آن شد. بر اساس گزارش سال ۲۰۱۳ وال استریت ژورنال، انواع صندوقهای با رویکرد ریسک متعادل که به وسیلهٔ صندوقهای پوشش ریسک، پیشنهاد میشدند، از زمان بحران مالی، بهطور مستمر دارای افزایش در محبوبیت و بازده بیشتر از انتظار بودهاند. با بازار بورس پر رونق دههٔ ۱۹۹۰، رویکرد سرمایهگذاری که در آن، سهام وزن بیشتری داشت، منجر به ایجاد بازدهی بیش تر از انتظار در صندوقهای با رویکرد تعادل ریسک در آن دوران شد. در هر حال، پس از مارچ ۲۰۰۰، یک افزایش در بهرهٔ صندوقهای تدوین شده با رویکرد ریسک متعادل رخ داد. این افزایش ابتدا میان سرمایه گذاران نهادی در ایالات متحده و سپس در اروپا رخ داد. سرمایه گذاران آمریکایی که شامل هیئت سرمایهگذاری ایالت ویسکانسین (به انگلیسی: Wisconsin State Investment Board) میشد مبلغی بالغ بر صدها میلیون دلار را در صندوقهایی با رویکرد ریسک متعادل ای کیو آر و بریج واتر، سرمایهگذاری کردند. بحران مالی سالهای ۲۰۱۰–۲۰۰۷ اثر مخربی روی پرتفویهایی که به سهام وزن زیادی میدادند و همچنین پرتفویهای مدل یِل (به انگلیسی: Yale Model portfolios) گذاشت در حالی که صندوقهایی که پیرو رویکرد ریسک متعادل بودند به طرز معقولی در مقابل بحران، مصون ماندند. بر اساس مقالهای در سال ۲۰۱۱ در ژورنال سرمایهگذاری و صندوقهای بازنشستگی اروپا(به انگلیسی: Investments & Pensions Europe)، رویکرد تعادل ریسک دارای ریسک متعادلی است که شامل: ارتباط ارزش آن با اعضای هیئت مدیره، رویدادهای پیشبینی نشده مثل سقوط بازار در سال ۲۰۰۸، ریسکهای زمانی بازار مربوط به اجزاء، استفاده از اهرم و اوراق مشتقه و ریسکهای پایهای مربوط به اوراق مشتقه میشود. منتقدان دیگری هشدار دادهاند که استفاده از اهرم و تکیه زیاد بر داراییهای با درآمد ثابت میتواند به خودی خود منجر به ایجاد ریسک شود. بِن اینکر(به انگلیسی: Ben Inker)، به عنوان یک مدیر پرتفوی، رویکرد تعادل ریسک را از منظر رویکرد الگو بودن مورد نقد قرار داده است که در مقایسه با دیگر رویکردهای مربوط به پرتفوی، وزنهای نسبتاً زیادی به اوراق قرضه اختصاص میدهد. در هر حال، طرفداران این رویکرد معتقدند که، هدف آن اجتناب از پیشبینی بازدههای مربوط به آینده است. اینکر، همچنین معتقد است که این رویکرد نیازمند اهرم زیاد به منظور ایجاد بازده مورد انتظار مشابه با جایگزینهای متداولش میباشد. هواداران این رویکرد معتقدند که ریسک کمترِ ناشی از تنوع بخشیِ بیشتر، بیش از تعدیلِ ناشی از ریسکِ اهرمِ اضافی است و آن اهرم در قراردادهای آتی و تأمین مالی داراییها از طریق کارگزاران اولیه، به معنای وجود یک حجم زیادی پول نقد در پرتفوی به منظور پوشش زیانها و مبلغ ودیعه است. علاوه بر این، اینکر بیان نمود که اوراق قرضهای که دارای انحراف منفی هستند (احتمال کم برای ضررهای بزرگ و احتمال زیاد برای سودهای کوچک) را از یک سرمایهگذاری خطرناک به اهرم تبدیل میکند. حامیان این رویکرد همچنین این نکته را که رویکردشان، خواستار کاهش خطرِ افزایشِ بی ثباتیِ اوراق قرضه و مهیا کردن انحراف معیار کمتر از پرتفویهای متداول است، رد کردند. حامیان این رویکرد اثبات میکنند که پرتفوی غیر اهرمی با روی��رد ریسک متعادل، کاملاً به پرتفوی فرعی نزدیک است، آنقدر نزدیک که میتوان عدم اطمینانهای داده شده و انحرافات در دادهها را اندازهگیری کرد. تحقیقات تئوری و تجربی برای حمایت از این مفهوم صورت پذیرفتهاند. مجموعه فروضی براساس آنها پرتفویهایی که از این رویکرد استفاده میکنند را روی مرز کارا قرار میدهد، عبارتند از اینکه طبقهبندیهای داراییهای منفرد، ناهمبستهاند و همچنین دارای نسبت شارپ برابر هستند. منتقدان این رویکرد به ندرت بر سر این ادعا که پرتفوی با رویکرد ریسک متعادل نزدیک پرتفوی فرعی هست، بحث میکنند ولی حرف آنها این است که خط سرمایهگذاری اهرمی دارای شیب کمی است و پرتفوی با رویکرد ریسک متعادل، بدون مزایا یا دارای مزایای کم در پرتفوی متشکل از ۶۰٪ سهام و ۴۰٪ اوراق قرضه است و مشکلات بیشتر بودن درجهٔ اهرم را به همراه دارد. در طول دورهٔ ۲۰۰۵ تا ۲۰۱۲، کمپانیهای متعددی شروع به ارائهٔ محصولات با ریسک متعادل کردند از جمله: سرمایه گذاران جهانی بارکلیز(به انگلیسی: Barclays Broker Investors)، شرودرز (به انگلیسی: Schroders) و ... یک نظرسنجی در سال ۲۰۱۱ مربوط به سرمایه گذاران و مشاوران نهادی اعلام کرد که بیش از ۵۰٪ صندوقهای سرمایهگذاری و بازنشستگی انتفاعی در آمریکا اخیراً محصولاتی بارویکرد ریسک متعادل به سرمایه گذاران پیشنهاد میدهند.

کمپانیهایی مثل ای کیو آر کپیتال و انجمن بریج واتر، مشتریانی مثل هیئت سرمایهگذاری ایالت ویسکانزین را به صندوقهای با رویکرد ریسک متعادل خود جذب کردند. یک مقاله در سال ۲۰۱۲ در فایننشال تایمز (به انگلیسی: Financial Times)، چالشهای پیش رو برای صندوقهای تدوین شده با رویکرد ریسک متعادل را در یک چشمانداز ۳۰ ساله بازارسهام، برای درآمد ثابت، تشریح کرد. درحالی که حامیان این رویکرد، تنوع بخشیشان را میان قرضهها همچنین اوراق بهادار مرتبط با تورم، اوراق ضمانت شرکتی، اوراق بدهی، کالا و سهام طوری متوازن کردهاند که هر کلاس از دارایی در مقابل ۲ فاکتور، واکنش نشان دهد آن دو فاکتور عبارتند از: تغییر در نرخ رشد اقتصادی مورد انتظار و تغییر در تورم مورد انتظار. یک مقاله در سال ۲۰۱۳ در فایننشال تایمز گزارش داد هر چقدر که سرمایه گذاران به یک تعادل بهتر از ریسک دست مییابند، این رویکرد منجر به بهبود میشود.

جستارهای وابسته

[ویرایش]منابع

[ویرایش]- مشارکتکنندگان ویکیپدیا. «Risk parity». در دانشنامهٔ ویکیپدیای انگلیسی، بازبینیشده در ۲۵ ژوئن ۲۰۱۵.